As transferências bancárias são responsáveis por impulsionar as transações comerciais, possibilitando a compra e venda de produtos físicos ou imateriais.

Conforme a tecnologia foi se integrando à rotina da sociedade, novos métodos de transações começaram a surgir e ganhar destaque. Na mesma proporção, ferramentas mais antigas estão se tornando obsoletas, assim como as operações via DOC e TEC.

Para entender o que são as transferências financeiras via DOC e TEC e saber como substituí-las em suas operações financeiras, leia este artigo!

Qual a diferença de DOC e TEC?

As transferências via DOC (Documento de Ordem de Crédito) e TEC (Transferência Especial de Crédito) são métodos de transferência bancária. Ainda que parecidos, cada um exerce sua própria função.

DOC: Documento de Ordem de Crédito

O DOC foi introduzido no sistema bancário brasileiro em 1993, pelo Banco Central. Trata-se de um meio de transferência utilizado para valores até R$ 4.999,99.

As transações via DOC levam até dois dias úteis para serem efetivadas e estão limitadas a uma conta por vez.

TEC: Transferência Especial de Crédito

A TEC foi implementada no mesmo ano que o DOC, tendo o mesmo limite de valor. Porém, neste caso, as transações são concluídas até o final do dia em que a ordem foi dada.

Além disso, essa opção permite operações simultâneas de transferência para diferentes contas.

TEC e TED são transações diferentes

Embora muitos confundam, há diferença entre TED e TEC. A TED surgiu em 2002, visando proporcionar transações financeiras mais ágeis e flexíveis.

Assim como o TEC, esse tipo de transferência é compensada no mesmo dia em que a ordem é dada. A grande diferença é que no TED não há limite de valores.

Por que o DOC e TEC foram descontinuados?

Quando criados, ambos os sistemas tinham o objetivo de facilitar transferências entre as instituições financeiras, buscando maior agilidade para as operações da época.

Entretanto, com a evolução tecnológica, a sociedade desenvolveu novas necessidades. Isso fez com que, ao longo dos anos, as modalidades perdessem espaço no mercado para outros meios de pagamento, como o Pix.

Conforme uma pesquisa realizada pelo Asaas, em 2022, os clientes Asaas utilizaram o Pix em aproximadamente 3 milhões de transações. Já em 2023, o Pix foi registrado em 17,317 milhões das operações, apontando um aumento de 432,92% na escolha dessa modalidade.

Esse crescimento também reflete no pagamento das cobranças emitidas pelo Asaas. Em 2022, o Pix foi escolhido em 27,506 milhões de faturas emitidas. Já em 2023, esse número ficou próximo de 114,104 milhões, apontando um aumento de 314,82% no uso do Pix.

Prazo para o fim das transferências via DOC e TEC

Conforme a Federação Brasileira de Bancos (Febraban), foi possível efetuar as operações via DOC e TEC até 15 de janeiro de 2024, com agendamento até o dia 29 do mesmo mês. Porém, em fevereiro de 2024, as modalidades pararam de ser utilizadas.

Vale ressaltar que as transferências descontinuadas serão apenas via DOC e TEC. Transferências via TED ainda estarão disponíveis pelas instituições associadas à Febraban.

Quais métodos substituem as transações via DOC e TEC?

A descontinuidade das transferências via DOC e TEC não traz impactos negativos ao mercado. Afinal, já existem outros tipos de métodos mais práticos, eficazes e seguros para efetuar as transações financeiras, como:

1. Depósito de Cheques

Os cheques são documentos usados para fazer pagamentos. Eles contêm informações como a quantia a ser paga, a data e a assinatura do emissor. Existem três tipos de cheques, cada um com sua função:

- Cheques ao portador: podem ser usados por qualquer pessoa;

- Cheques nominais: destinados a uma pessoa específica;

- Cheques cruzados: indicam que devem ser depositados em uma conta bancária.

Quais são as Taxas e Tempo de compensação do cheque?

Muitos bancos não cobram taxas para cheques padrão, mas pode haver custos para cheques especiais. Por isso, é importante analisar as políticas do seu banco quanto às taxas e uso do cheque.

O tempo de compensação do cheque pode variar conforme a instituição financeira e o valor indicado. Geralmente, é estipulado para ocorrer em até 2 dias úteis.

Como depositar o Cheque?

Fazer transferências via cheque é simples e rápido. Basta seguir as instruções abaixo:

- Emissão do Cheque: Preencha o cheque corretamente com a data, o valor numérico e por extenso, o nome do beneficiário e assine.

- Entrega do Cheque ao Beneficiário: Entregue o cheque diretamente ao beneficiário.

- Depósito do Cheque pelo Beneficiário: O beneficiário pode depositar o cheque em sua conta bancária.

O valor do cheque ficará disponível conforme o tempo de compensação estabelecido pelo banco.

2. Transferência Eletrônica Disponível

A Transferência Eletrônica Disponível (TED) é um serviço financeiro utilizado para transferir valores entre diferentes instituições bancárias no Brasil. Ela permite que os clientes façam transferências de forma rápida e eletrônica, sendo uma alternativa direta ao DOC.

Quais são as Taxas e Tempo de compensação do TED?

As taxas de transferência via TED podem variar conforme a instituição financeira. Essa variação oscila entre R$ 8,00 até R$ 25,00.

Os TEDs funcionam apenas em dias úteis, dentro do horário de funcionamento estipulado pelo banco. Ou seja, as transações feitas em finais de semana ou feriados são processadas no próximo dia útil. Caso contrário, são compensadas no mesmo dia da emissão.

Como fazer transferências via TED?

As transferências via TED podem ser realizadas por aplicativo de banco, caixa eletrônico ou direto na agência bancária. Em todos os casos, você precisará das seguintes informações:

- Valor da transferência;

- CPF ou CNPJ no beneficiário;

- Número da agência bancária e da conta do destinatário;

Caso escolha ir ao caixa eletrônico ou na agência bancária, lembre-se de levar seu cartão de crédito e conferir o número da sua conta bancária. Além disso, ao final da operação, é importante verificar se todos os dados estão corretos e guardar o comprovante.

3. Transferência via Pix

O Pix é um sistema de pagamentos instantâneos criado pelo Banco Central, lançado oficialmente em novembro de 2020. Ele permite a realização de transferências e pagamentos de forma eletrônica e disponível 24 horas por dia, todos os dias.

Quais são as Taxas e Tempo de compensação do Pix?

Para pessoas físicas, o Pix não tem taxa. Porém, a taxa Pix pode ser aplicada para pessoas jurídicas, com CNPJ ou MEI, tendo o valor variável, conforme a instituição financeira.

Além disso, o Pix é um método de pagamento instantâneo. Ou seja, o valor é compensado no momento em que a operação é confirmada pelo pagador.

Como fazer transferências via Pix?

As transferências via Pix são realizadas diretamente pelo aplicativo bancário. Elas são realizadas por meio das chaves Pix, que podem ser:

- CPF/CNPJ;

- E-mail;

- Número do celular;

- Chave aleatória (emitida pelo Aplicativo);

- QR Code (estático e dinâmico).

Vale ressaltar que todas essas opções são seguras e eficientes. Basta escolher a melhor chave Pix para o seu negócio.

Qual a melhor forma de fazer transferências bancárias?

Cada método de pagamento tem seus próprios mecanismos, tendo impactos mais positivos ou negativos conforme a necessidade da sua empresa. Abaixo, vamos listar as maiores vantagens em cada uma das opções.

Vantagens do Cheque

- Registro Detalhado: O cheque fornece um registro detalhado da transação, incluindo o valor, data e nome do beneficiário, sendo útil para o controle financeiro.

- Pagamento Agendado: É possível estabelecer a data futura em que o cheque pode ser depositado, colaborando para o agendamento de pagamentos.

- Sem necessidade de conta bancária: Pessoas que não possuem conta bancária podem receber pagamentos em cheque, podendo descontá-los em casas de câmbio.

Vantagens do TED

- Rapidez: O TED é, geralmente, processado no mesmo dia, proporcionando rapidez e agilidade nas operações financeiras.

- Disponibilidade 24/7: O TED está disponível 24 horas por dia, todos os dias da semana, incluindo feriados, permitindo realizar transações a qualquer momento.

- Flexibilidade de Valores: O TED não possui um valor máximo predefinido, permitindo a transferência de montantes maiores.

- Identificação do beneficiário: Na transação via TED, é possível identificar o favorecido, facilitando a prestação de contas e o planejamento financeiro.

Vantagens do Pix

- Instantaneidade: As transações via Pix são processadas em tempo real, proporcionando resultados praticamente imediatos.

- Disponibilidade 24/7: O Pix está disponível 24 horas por dia, todos os dias da semana, incluindo feriados, trazendo flexibilidade aos usuários.

- Chaves Pix: O uso de chaves Pix simplifica a identificação do destinatário, eliminando a necessidade de informar dados bancários extensos.

- Ampla Adoção: O Pix tornou-se um dos meios mais populares de pagamento no Brasil, tanto entre as instituições financeiras quanto entre os usuários finais.

- Custo Competitivo para Empresas: Geralmente, a taxa do Pix para empresas é mais baixa do que em outros meios de pagamento.

- Integração com Outros Serviços: O Pix está sendo gradualmente integrado a outros serviços financeiros, ampliando ainda mais suas possibilidades de uso.

Como fazer Pix pelo Asaas?

O Asaas é uma conta digital completa para empresas. Por meio desse sistema integrado, você pode fazer todo processo de gestão financeira e cobranças em um único lugar.

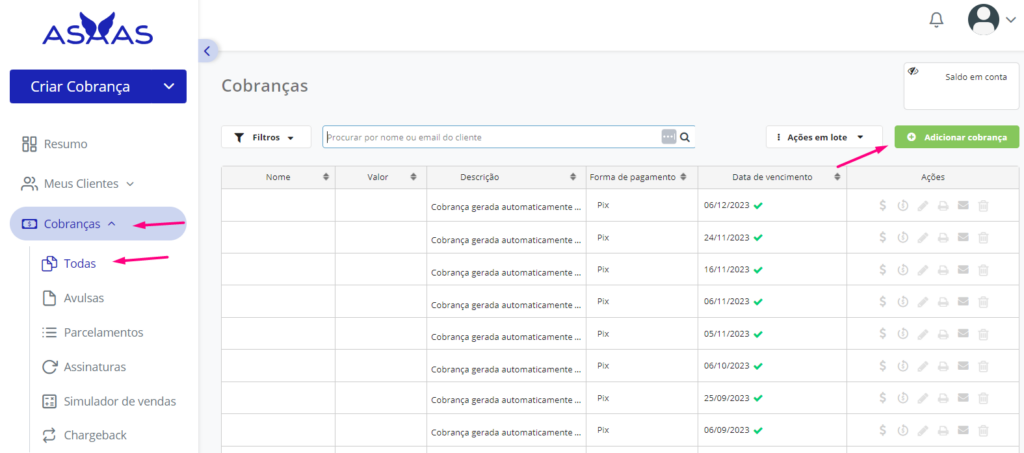

Para gerar cobranças dentro do Asaas, basta ir ao menu lateral e acessar a opção Cobranças – Todas e selecionar a opção Adicionar cobrança.

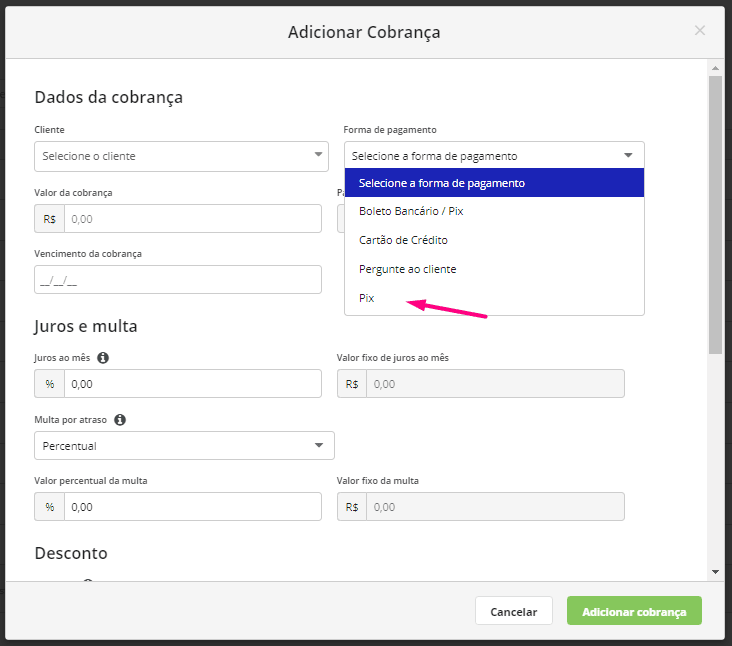

Em seguida, você deve preencher os campos obrigatórios para a criação da cobrança. No campo “forma de pagamento”, selecione a opção “Pix” e depois “adicionar cobrança.”

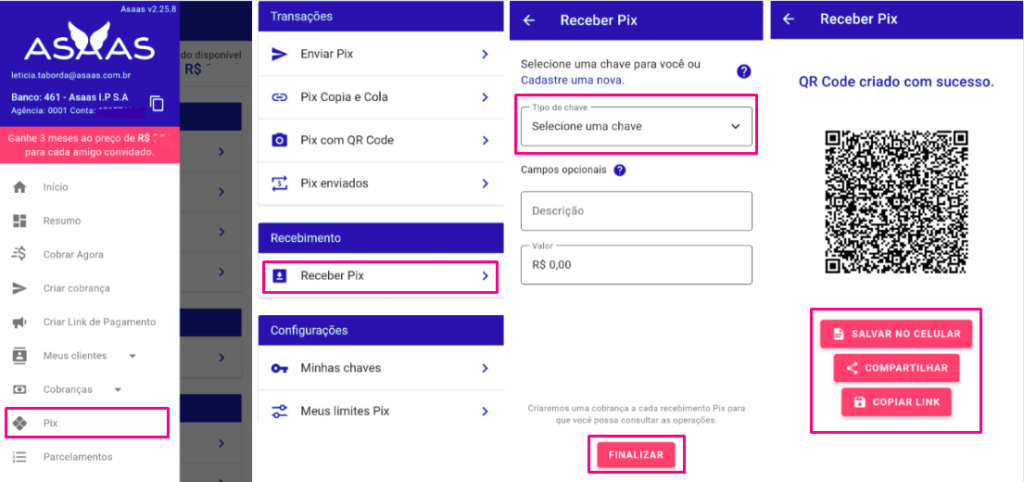

Você também pode criar um QR code estático para receber por Pix. Para isso, acesse o Asaas pelo seu aplicativo e no menu lateral selecione a opção Pix – Receber Pix. Em seguida, selecione a chave Pix que deseja vincular o QR Code.

Se você busca praticidade, eficiência e segurança para suas operações financeiras, abra sua conta no Asaas agora mesmo!